快期3期权交易入门指南(八):大波动策略(上)跨式套利

本解读仅供投资者参考,不构成任何投资建议。期货交易具有高风险,投资者需充分了解合约规则和自身风险承受能力。如有疑问,请咨询专业机构或交易所。

1. 大波动策略简介

大波动策略是一种流行的期权交易策略,其特点在于无论标的资产价格大幅上涨还是大幅下跌,都有可能盈利。只要标的资产价格的波动幅度大到足以超过其盈亏平衡点,即可实现盈利。

适用场景

- 标的资产即将发生重大事件,如公司发布重大不确定兼并消息、农业部发布重量级的大豆产量预估报告等。

- 预期标的资产价格将出现大幅波动,但方向不确定。

策略优势

- 多方向盈利:价格大幅上涨或下跌均可获利。

- 风险有限,潜在收益无限。

- 无需预测价格变动方向。

策略劣势

- 损益平衡点距离当前市场价格较远。

- 需要标的资产价格有较大幅度的波动才能盈利。

典型策略

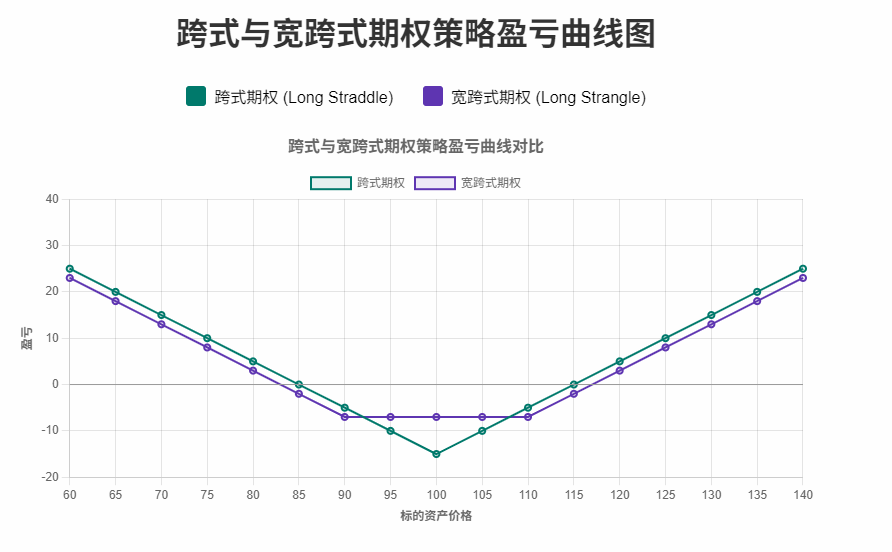

- 买入跨式期权(Long Straddle)

- 买入宽跨式期权(Long Strangle)

2. 买入跨式期权(Long Straddle)

买入跨式期权策略是指同时买入相同数量的平值看涨期权和看跌期权。

策略构建

- 买入平值看涨期权。

- 买入相同数量的平值看跌期权。

策略分析

- 适用场景:预期标的资产价格将发生大幅波动,但方向不确定。

- 优点:

- 价格上涨或下跌均可获利。

- 无需预测价格变动方向。

- 潜在收益无限,风险有限。

- 缺点:

- 需要支付较多权利金。

- 损益平衡点距离当前价格较远,需要价格有较大幅度波动。

- 若隐含波动率下降,可能亏损。

- 希腊字母:

- Delta:中性(假设为平值期权),价格大幅上涨时为正,大幅下跌时为负。

- Gamma:平值且临近到期日时最高。

- Theta:负值,时间价值流逝导致亏损。

- Vega:正值,隐含波动率上升有利。

- 策略调整

- 价格波动超过损益平衡点且预期继续朝同一方向波动时,可卖出虚值期权。

3. 买入宽跨式期权(Long Strangle)

买入宽跨式期权策略是买入跨式期权策略的“孪生”策略。

策略构建

- 买入虚值看涨期权。

- 买入相同数量的虚值看跌期权。

策略分析

- 适用场景:预期标的资产价格将发生大幅波动,但方向不确定。

- 优点:

- 价格上涨或下跌均可获利。

- 无需预测价格变动方向。

- 潜在收益无限,风险有限。

- 相比于买入跨式期权,权利金支出较少。

- 缺点:

- 两个损益平衡点相距更远,需要价格有更大幅度波动才能盈利。

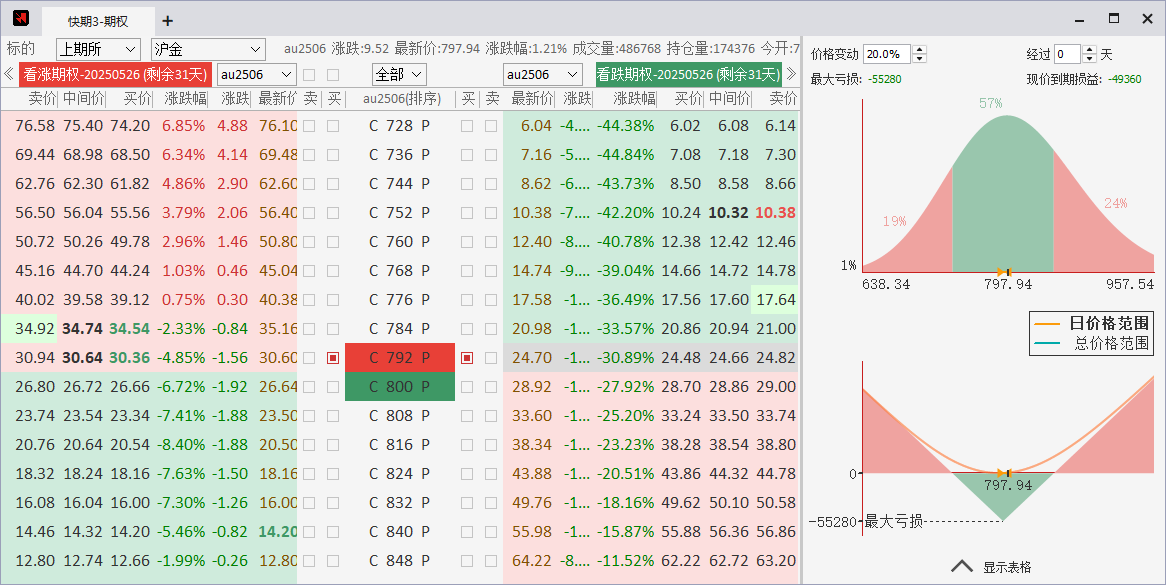

4. 快期3在期权大波动策略分析中的应用

快期3提供了丰富的期权分析工具,帮助交易者更好地理解和运用大波动策略:

- T型报价表:集中展示期权合约的价格、希腊字母等关键数据,方便分析合约价值和风险。

- 期权指标:用户可自定义选择需要显示的期权指标,实现个性化的策略分析。

- 期权分析工具:内置盈亏分析工具,包括概率盈亏图和盈亏表,帮助交易者全面评估大波动策略的潜在收益和风险。

- 自定义期权组合下单:支持将多个期权合约加入分析界面,实现一键下单,提高交易效率,并方便进行组合策略的风险管理。

我们可以看一下以沪金2506作为例子的大波动策略快期3示意图,近期由于各种信息导致黄金飞涨。我们预测未来黄金可能会因为世界各种因素出现大幅涨跌,因此选择跨式期权策略。可以看到盈亏分析图中不论未来黄金是大涨至1000还是跌回一年前的500,我们都可以从这一策略中获利。

5. 总结

大波动策略是一种重要的期权交易策略,尤其适用于预期标的资产价格将出现大幅波动但方向不确定的场景。快期3软件提供的专业工具,可以帮助交易者更有效地分析市场,优化交易决策,并执行大波动策略。

立即下载快期3,体验专业的期权交易功能,把握市场机会!